Статьи о Форекс

Корабли лавируют в треугольнике

Как показывает практика, наиболее часто встречающейся

фигурой технического анализа является треугольник. Треугольный паттерн

как фигуру теханализа можно рассматривать с двух различных, но не противоречащих

друг другу сторон: а) с позиции того, что произойдет внутри данной фигуры;

б) с позиции того, что произойдет после завершения данного паттерна.

При этом, как уже отмечалось [1], исходной точкой для

анализа является масштаб цены и времени, в котором работает трейдер.

Корабли лавировали, лавировали, да не вылавировали.

Скороговоркa

Паттерны и их комбинации

В принципе все встречающиеся фигуры технического анализа

можно свести к треугольному паттерну или его комбинациям, если рассматривать

их в обобщенном виде.

Основными видами в данном случае будут:

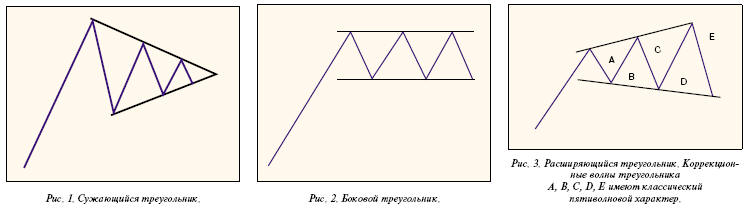

а) сужающийся треугольник – рисунок 1;

б) боковой канал (треугольник с вершиной в бесконечности)

– рисунок 2;

в) расширяющийся треугольник – рисунок 3.

Все дополнительные условия возникновения и развития данных паттернов

достаточно хорошо описаны для сужающегося и бокового треугольников. Это

конфигурации вымпел и клин – для сужающегося треугольника и флаги на повышение

или понижение – при боковом треугольнике.

Все эти фигуры обладают одной особенностью: трейдеры так или иначе учитывают

их общую (по отношению к предшествующему движению) геометрическо-временную

характеристику и строят свою тактику игры, исходя из этой особенности.

Что касается расширяющегося треугольника, то, несмотря на классическое

описание его в работе Д. Мэрфи и ряде других книг, данный паттерн, нередко

встречающийся в практике, по мнению автора, не нашел должного отражения

в теории технического анализа. Думаю, это связано с тем, что в данном

случае мы имеем максимально возможную неопределенность последующего движения.

Трейдеры говорят, что это пила (рис. 3), которая «распилит» их капитал,

или «разводки», на которых будут терять деньги как быки, так и медведи.

Внутри треугольника

Трейдинг внутри треугольного паттерна занимает большую часть рабочего

времени трейдера. Поэтому для трейдеров, на мой взгляд, полезной будет

разработанная Александром Михайловым методика расчета волн «лавирования».

Так, четвертая волна движения внутри треугольника (волна D на рисунке

3) может быть рассчитана по формуле гармонического среднего, а именно:

D = (B * C ) / A (1),

где все величины предшествующих волн берутся с учетом их знака, алгебраически!

То есть, зная параметры трех предшествующих волн, трейдер с большой долей

вероятности может строить свой прогноз движения рынка. Продолжение данного

паттерна, очевидно, означает просто перенос индексации волн (A-B, BC,

C-D, D-E) с одновременным пересчетом следующей волны «лавирования».

В треугольнике так будет продолжаться до тех пор, пока... «корабли не

смогут вылавировать». Естественно, на практике время от времени «корабли

смогут вылавировать» (жизнь всегда многообразнее любой схемы или стратегии

трейдера). Вырожденный треугольник (в самом простейшем случае – рис. 1)

означает, что «корабли вылавировали», и в данном случае отсутствие позиции

для трейдера - наилучшая позиция с целью поиска следующей точки входа

в рынок.

Вне треугольника

Каждая фигура технического анализа в соответствии с вероятностным представлением

[1] имеет три последствия: продолжение предшествующего движения; разворот;

некоторая неоднозначность последующего движения, требующая от трейдера

выжидательной тактики («пусть рынок определит, чего он хочет, а мы его

потом будем поддерживать в этом стремлении»).

Исходя из вышеизложенного, у трейдера, по мнению автора, есть три альтернативы

для сужающегося треугольника.

– Разворотный треугольник, который характеризуется большим размером основания

(по отношению к предшествующему тренду) или соответствующей величиной

нормы [1]. Характерным примером является разворотный треугольник на российском

рынке ценных бумаг в начале 1998 года.

– Треугольник как фигура продолжения предшествующего движения.

– Треугольник как фигура бокового движения (flat), выродившийся треугольник.

Для бокового треугольника существует две альтернативы: а) покупать –

при пробое данной фигуры вверх; б) продавать – при пробое вниз.

В случае расширяющегося треугольника автор не может дать в настоящее

время никаких рекомендаций (кроме формулы А. Михайлова, являющейся достаточно

универсальной для того, чтобы выиграть сражение, но не настолько универсальной,

чтобы выиграть кампанию [2].

Данная градация треугольников, естественно, является достаточно условной,

что должны учитывать трейдеры, осуществляющие сделки в различных временных

рамках (позиционные игроки, дневные перекупщики и скальперы).

Владимир Федоров

|