Статьи о Форекс

Альтернативные торговые системы

Очередным этапом в развитии электронных средств торговли

на американском фондовом рынке стали альтернативные торговые системы (Alternative

Trading Systems, ATS) и их подвид – электронные коммуникационные сети

(Electronic Communication Network, ECN).

Вместо введения.

Альтернативная торговая система (ATS) – это организация,

ассоциация, группа лиц или система, которая либо является местом для проведения

рыночных торгов, либо предоставляет условия для сведения вместе покупателей

и продавцов ценных бумаг или для осуществления в отношении ценных бумаг

иных функций, традиционно выполняемых фондовой биржей.

ATS не устанавливает правил, которые определяют поведение

участников-подписчиков, не связанное с их торговой деятельностью через

эту систему, и не применяет к своим подписчикам иных наказаний, кроме

лишения доступа к торгам. Подписчик – это любое лицо (включая клиента

или члена ATS), вступившее в договорные отношения с ATS для получения

доступа в данную торговую систему с целью осуществления сделок с ценными

бумагами или выставления ордеров. Национальная фондовая биржа или национальная

фондовая ассоциация не могут быть подписчиками.

SEC восполняет пробел в законодательстве

Национальная система фондовых рынков в США задумывалась

на принципах централизации, ликвидности и конкуренции. Долгое время ATS

оставались за пределами национальной рыночной системы и были неподконтрольны

регулирующим органам. Это создавало дискриминационные условия для обычных

инвесторов и способствовало злоупотреблениям, мошенничеству и манипулированию

ценами. ATS, не подпадая под регулирование для традиционных фондовых бирж,

в то же время стали их серьезными конкурентами, и SEC решила восполнить

пробел в законодательстве. Одно из основных внесенных в апреле 1999 г.

изменений затронуло определение понятия «биржа».

Традиционно биржа определялась как «место для проведения

торгов или набор средств и возможностей для сведения вместе продавцов

и покупателей ценных бумаг или для осуществления иных функций в отношении

ценных бумаг, традиционно выполняемых фондовыми биржами».

Новое определение биржи(1) стало звучать так: «Любая

организация, ассоциация или группа лиц, которая сводит вместе ордера многочисленных

покупателей и продавцов, использует строгие императивные нормы (через

предоставление возможностей для торговли или через установление правил),

на основе которых эти ордера взаимодействуют друг с другом, а покупатели

и продавцы, размещающие эти ордера, соглашаются соблюдать данные условия

совершения сделок». Действующее законодательство разрешает большинству

альтернативных систем торговли делать выбор между регистрацией в качестве

биржи и регистрацией в качестве брокер-дилера(2).

Регулирование ATS как брокер-дилеров

Правило 3b-16(b) из определения «биржа» исключает ATS,

выполняющие традиционные брокер-дилерские функции:

• системы, перенаправляющие ордера для исполнения другими

системами;

• системы, позволяющие индивидуальным инвесторам исполнять заявки против

спроса и предложения одного дилера (даже если эти системы исполняют встречные

заявки внутри себя) при условии, что клиентские заявки на покупку и продажу

не становятся доступными всему рынку (т.е. видны только одному дилеру).

Для ATS, функционирующих как брокер-дилеры, есть

три уровня регулирования.

I. ATS с небольшим объемом торгов

ATS, зарегистрированные как брокер-дилеры (ATS-брокер),

в том числе выходящие по объему торгов на II и III уровни(3), должны:

• зарегистрироваться как брокердилер и стать членом NASD(4);

• поддерживать и сохранять установленный набор записей (включая аудит

трансакций(5));

• уведомлять SEC о своей деятельности (квартальные и некоторые другие

отчеты);

• установить необходимые меры безопасности и защиты конфиденциальности

информации о сделках подписчиков системы, включающие:

1) ограничение доступа к конфиденциальной информации;

2) внедрение стандартов контроля за торговлей;

3) внедрение соответствующих процедур надзора(6);

• отказаться от использования в своих названиях слов: «биржа» (exchange),

«рынок ценных бумаг» (stock market) или схожих по смыслу(7).

II. ATS с объемом торгов свыше 5%

Если объем торгов «обеспеченной ценной бумагой»(8) через

ATS-брокера больше или равен 5%, то он дополнительно должен сделать следующее.

• Установить связь с любым зарегистрированным рынком,

чтобы отображать свои лучшие ордера в Консолидированной котировальной

системе (CQS). ATS не обязана отображать в CQS торговый интерес по ценным

бумагам, объем торгов по которым меньше 5%. Правило отображения ордеров

требует вводить в CQS только те ордера, которые видны более чем одному

подписчику системы. Это позволяет отображать лишь часть клиентского ордера,

скрывая реальный объем торгового интереса.

• Выполнять все правила и обязательства, которым следуют

другие участники данного зарегистрированного рынка.

• Предоставить членам SRO этого рынка доступ к своим ордерам на условиях,

аналогичных предоставляемым подписчикам.

III. ATS с объемом торгов свыше 20%

Если объем торгов через ATS-брокера по определенной ценной

бумаге или по одному из определенных классов долговых ценных бумаг(9)

больше или равен 20%, то ATS должна выполнять условия I, II и соответствовать

следующим дополнительным требованиям.

• ATS-брокер должна установить стандарты для доступа

в торговую систему. ATS не может запретить или ограничить доступ к своей

торговой системе необоснованно, но имеет возможность поставить его в зависимость

от таких объективных характеристик, как минимальный капитал или требования

кредитоспособности(10).

• ATS-брокер обязана ежегодно осуществлять независимый аудит своей торговой

системы.

ATS, зарегистрированная как биржа

ATS с высокими объемами по своему желанию могут регистрироваться

как биржи. При этом они будут пользоваться преимуществами зарегистрированной

биржи(11). ATS, выбравшая регистрацию как биржа (ATS-биржа), должна соответствовать

следующим требованиям, предъявляемым к бирже.

• Подчиняться федеральному законодательству и собственным

правилам.

• Давать публичную информацию о своих руководящих органах и убедиться

в том, что информация, предоставляемая её членами, достоверна.

• Ограничивать прямое членство зарегистрированных брокер-дилеров (членом

ATS-биржи можно стать только с помощью зарегистрированного брокер-дилера).

• Предоставлять возможность торгов только зарегистрированными ценными

бумагами (либо торгов согласно UTP).

• Быть членом различных планов национальной рыночной системы.

• Соответствовать процедурам SEC для ATS SRO, в том числе всем обзорам,

проводимым SEC(12).

Исключения из правил:

• NASDAQ не должен регистрироваться как национальная

биржа до тех пор, пока он «управляется NASD»(13). Он должен быть зарегистрирован

как биржа, когда NASD решит превратить его в коммерческую организацию.

• Инструкции по ATS разрешают SRO управлять «пилотными

ATS» до двух лет, не регистрируя их(14).

• ATS, ограничивающие свою деятельность государственными бумагами, нестандартизированными

опционами на государственные бумаги, депозитарными расписками на государственные

бумаги и коммерческие бумаги (например, векселя)(15), могут не регистрироваться.

• SEC может потребовать регистрации ATS как биржи, когда объемы торгов

на ней превысят определенные границы, и такая регистрация будет в интересах

общества(16).

• ATS, реализующая властные функции SRO, обязана зарегистрироваться как

биржа(17).

• ATS не регистрируется, если она удовлетворяет требованиям раздела 6

Exchange Act по сниженному объему торгов.

Проблема коротких продаж

Sell short – продажа без покрытия, или короткая продажа.

Согласно правилу 10а-1, нельзя осуществлять продажу без покрытия после

того, как цена последней сделки снизилась относительно предпоследней.

Такое движение называется downtick. Любой tick попадает в Consolidated

Tape, и по их разности вычисляется, можно или нельзя осуществлять короткие

продажи.

ATS дают возможность торговать в расширенную торговую

сессию, а Consolidated Tape в это время не работает. В расширенную сессию

ATS и биржи должны ориентироваться на цену закрытия торгового дня. Если

торговый день закрылся на:

• down-tick – короткие продажи можно продолжать по ценам

выше цены закрытия;

• up-tick – то по ценам выше или равным цене закрытия.

Для бирж сделано исключение из правила. Им разрешено

ориентироваться на свои внутренние трансакции во время расширенной торговой

сессии.

Для ATS такого исключения сделано не было, и это сильно

ограничивает ликвидность торгов расширенной сессии.

Если SEC разрешит использовать внутренние трансакции

для применения правила down-tick, то рынок коротких продаж расщепится

на большое количество мелких слабосвязанных блоков, на каждом из которых

короткие продажи будут осуществляться по разным ценам. И как такое разделение

в расширенную сессию отразится на первой утренней сделке следующего торгового

дня, когда Consolidated Tape возобновит работу?

ATS биржевого рынка США SuperDot

SuperDot – система электронного доступа на биржевые рынки,

через которую сегодня осуществляется более 40% сделок с акциями, торгуемыми

на NYSE. Более того, 80% всех ордеров, поступающих на NYSE, вводятся через

SuperDot. SuperDot связывает брокера, являющегося членом биржи, со специалистом,

который может быстро исполнить ордер и выслать отчетность. Биржевой специалист

вруч ную «состыковывает» ордера, выполняет их, используя свои резервы

ценных бумаг, или заносит их в книгу лимит-ордеров. Книга лимит-ордеров

позволяет специалистам организовать обработку ордеров таким образом, чтобы

обеспечить их быстрое исполнение при возникновении соответствующих рыночных

условий. Эта система существенно повысила эффективность биржевых рынков

и дала возможность исполнять ордера быстрее и дешевле.

eVWAP

Полностью автоматизированная торговая система eVWAPTM

Филадельфийской биржи позволяет анонимно покупать, продавать и совершать

продажи без покрытия больших блоков (свыше 5000, т.е. 500 лотов) ценных

бумаг по единой средневзвешенной цене торговой сессии.

Возможность полной конфиденциальности и минимальное воздействие

на рынок (торговля вне сессии и большими блоками) делают eVWAPTM уникальной

и особенно ценной для институциональных инвесторов и финансовых посредников.

Торги в системе устроены таким образом, что сделки заключаются фактически

только между институционалами – это практически исключает спекулятивные

интересы.

E-SESSION

E-SESSION – ATS-биржи Цинциннати для торгов вне сессии.

Время работы: c 15:30 до 17:30 по центрально-американскому времени (ордера

можно начинать вводить с 15:10). Предоставляет возможность проведения

торгов по некоторым ценным бумагам, представляющим наибольший интерес

для инвесторов. К исполнению принимаются только лимит-ордера – страховка

против возможной низкой ликвидности рынка. Ордера, не выполненные в течение

E-SESSION, в конце торгов автоматически отменяются.

ATS внебиржевого рынка США SOES

Борьба за равенство больших и малых инвесторов привела

к появлению в 1988 г. принципиально нового способа торговли для частных

инвесторов – электронной системы SOES (Small Order Execution System).

У трейдеров впервые появилась возможность принимать участие в торгах акциями

на NASDAQ с удаленных терминалов, пользуясь практически равными правами

с маркет-мейкерами и профессиональными брокерами. Одновременно было введено

правило защиты лимит-ордеров, которое запрещало маркет-мейкеру игнорировать

клиентский ордер. Частные инвесторы могут также покупать ценные бумаги

в кредит.

SOES дала трейдеру возможности, ранее доступные только

для крупных корпоративных участников рынка. Но, вместе с тем, в системе

присутствует ряд ограничений, не позволяющих трейдеру применить в полную

силу свои тактические и стратегические навыки.

Некоторые из этих запретов весьма существенны:

1) количество акций в ордере не может превышать 1000

штук и должно быть кратным 100;

2) правило down-tick, запрещающее открывать короткую позицию на тике вниз

(данное ограничение распространяется на все системы постановки заказов

на американском фондовом рынке);

3) ордер может быть исполнен только по цене, уже существующей на рынке

(bid и ask), т.е. возможность торговли внутри спрэда у трейдера отсутствует;

4) цены bid и ask выставляются только маркет-мейкерами;

5) применяются только маркет- и лимит-ордера;

6) открытие следующей позиции по той же акции в том же направлении возможно

не менее, чем через пять минут;

7) не исполненный в течение трех минут ордер отменяется.

SelectNet

SelectNet позволяет трейдерам (брокерским конторам и

иным маркет-мейкерам) обговаривать цены в NASDAQ посредством компьютера,

а не телефона. Это экономит время, сокращает количество ошибок, дает возможность

вводить ордера по промежуточным (внутри спрэда) ценам.

Ордера SelectNet во многом схожи с ордерами, введенными

в ECN, за исключением двух важных обстоятельств: ордера SelectNet передаются

только маркет-мейкерам; ордера SelectNet не подпадают под правило защиты

лимит-ордеров. Оба этих исключения идут вразрез с новыми правилами обработки

ордеров SEC и могут подвергнуться в ближайшем будущем изменению. И ордера,

вводимые в SelectNet, и ордера, вводимые в ECN, требуют для своего исполнения

подтверждения обеих сторон сделки, т.е. эти ордера не исполняются автоматически,

как ордера SOES.

Ордера SelectNet могут быть выведены на экран для всех

маркетмейкеров или для определенного маркет-мейкера по «принципу предпочтения»

(preferencing). Предпочтение – это высказанное намерение трейдера купить

по цене, запрашиваемой кем-то из маркет-мейкеров. Если трейдер оказывает

предпочтение определенному маркет-мейкеру, тот теоретически обязан исполнить

ордер (хотя бы частично).

Электронные коммуникационные сети

Электронные коммуникационные сети – (Electronic Communication

Networks, ECN) – частный случай ATS. ECN создавались как среда для обработки

и исполнения лимитордеров, которые не могут быть исполнены на обычной

биржевой площадке до тех пор, пока их цена не станет рыночной. Ядро любой

ECN – система Order Matching System, и ее база данных - книга ордеров

(Order Book).

Выставленный ордер сначала проходит через ECN в поиске

подходящего встречного предложения, а затем уже размещается в электронном

виде на NASDAQ(18) как котировка от ECN. Этот ордер может быть исполнен

на NASDAQ или в ECN, если в торговой системе позднее появились подходящие

противоположные ордера. Важным достоинством ECN является их анонимность.

В США через ECN осуществляется около 30% сделок(19) с ценными бумагами,

торгуемыми на NASDAQ.

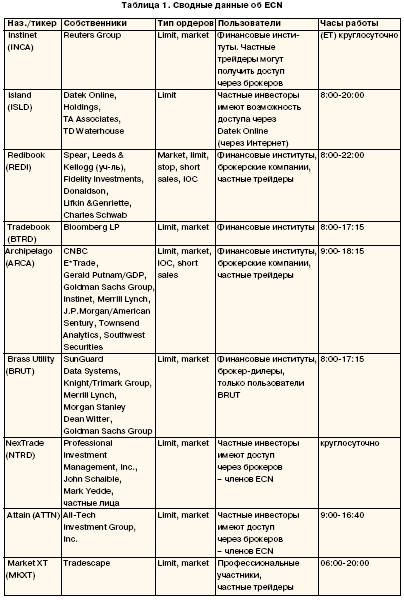

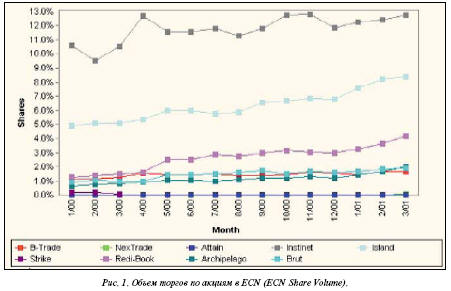

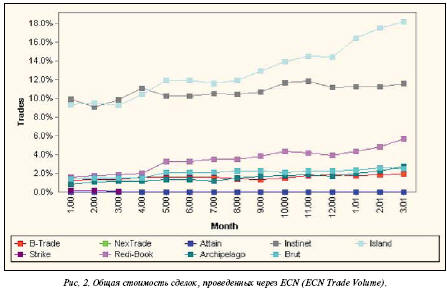

Некоторые данные об ECN приведены в таблице 1 и на рисунках

1, 2.

Автор благодарит компанию Interstock (www.interstock.ru)

за предоставленную информацию об американском фондовом рынке.

Илья Ханин

|