Статьи о Форекс

Ложь и правда о валютных курсах

Оптимальный выбор режима валютного курса для национальной

экономики остается одним из главных неразрешенных вопросов международной

политики. В конце прошлого века наибольшее число валютных кризисов наблюдалось

в странах, придерживавшихся т.н. промежуточных режимов валютного курса.

Экономисты посчитали, что в современном мире с его высокой интеграцией

международных финансовых рынков могут выжить только два полярных режима:

либо независимое плавание, либо жесткая форма фиксации. Но исчезнут ли

с лица Земли промежуточные режимы?

На основе самоопределения

В 1982 г. МВФ одобрил классификацию режимов валютного курса, основанную

на самоопределении национальных денежных властей. При любой смене валютного

режима центральный банк или министерство финансов должны были в течение

тридцати дней известить Фонд о характере изменений. Официальные сообщения

позволяли без затруднений отнести политику валютного курса страны к той

или иной категории. Всего было три категории, которые различались по степени

гибкости валютного курса:

• Валюты с фиксированным курсом:

- фиксация к одной валюте;

- фиксация курса к валютной корзине (композиту).

• Валюты с ограниченно гибким курсом:

- ограниченно гибкий курс по отношению к одной валюте;

- ограниченно гибкий курс в рамках совместной политики.

• Валюты с плавающим курсом:

- корректируемый валютный курс;

- управляемое плавание;

- независимо плавающий валютный курс.

Главными достоинствами классификации были простота, широкая

статистическая выборка стран, ежеквартальное обновление и длительный период

наблюдения за режимами валютных курсов. Все это способствовало проведению

их эмпирического анализа.

С другой стороны, у классификации было два главных недостатка.

Во-первых, число классов было столь мало, что было невозможно определить,

к какой группе отнести какую-либо разновидность «мягкой» привязки. Кроме

того, классификация игнорировала различия в денежно-кредитной политике,

присущие странам с одинаковым режимом валютного курса.

Во-вторых, классификация не делала разницы между номинальной

и фактической политикой валютного курса, которой придерживались страны.

Некоторые государства, официально придерживавшиеся фиксированного курса,

на практике часто проводили девальвации, используя валютный курс как регулятор

конкурентоспособности отечественного экспорта. Другие страны, объявлявшие

о своей приверженности плаванию, в действительности фиксировали валютный

курс. Тем самым власти пытались избежать политических издержек и потери

доверия, которые неизбежно сопровождают официальную девальвацию. В то

же время они стремились максимально использовать преимущества валютного

курса как антиинфляционного якоря денежно-кредитной политики. В результате

разница между объявленным режимом валютного курса и фактическим достигала

огромной величины. К примеру, около 60% стран, классифицировавших свой

режим как «управляемое плавание», de facto поддерживали фиксированный

курс. Это значительно снижало транспарентность политики валютного курса

и вело к ошибкам в анализе валютного рынка.

Альтернативные варианты

В качестве альтернативных классификаций в 1990-х гг. было внесено несколько

предложений. Экономисты МВФ Атиш Гош, Анна-Мари Галд, Джонатан Остри совместно

с Холдером Вольфом из Нью-Йоркского университета объединили официальную

классификацию Фонда с результатами наблюдений за фактическим поведением

валютных курсов.

За 1960-90 гг. была обработана статистика валютных курсов

около ста сорока стран мира. Группировка стран проходила в два этапа.

Вначале страна была отнесена к соответствующему классу на основании официальных

заявлений ее центрального банка. Потом режимы фиксированного курса разделили

на режимы с частой (более одного раза в год) и редкой корректировкой курса.

Кроме того, все страны с плавающим курсом сгруппировали также в зависимости

от частоты валютных интервенций. В результате была получена обширная классификация,

состоящая из двадцати пяти категорий режимов валютного курса. Все категории

объединили в девять больших групп. Классификация не отражала различия

между «мягкой» привязкой и жесткой формой фиксации валютного курса. Из-за

этого некоторые страны попали в разряд «неклассифицированное плавание»

[1].

Наиболее оригинальная классификация режимов валютного

курса была предложена сотрудниками Университета Торкуато Ди Телья (Буэнос-Айрес,

Аргентина) Эдуардо Леви Еяти и Фредерико Стурцнеггером. Они отвергли официальную

классификацию МВФ и построили свой анализ на наблюдении за динамикой валютных

курсов и золотовалютных резервов. Основой классификации послужила модель

П. Холден, М. Холден и Э. Сасс, разработанная еще в 1979 году [2].

С помощью кластерного анализа аргентинские экономисты

разбили группу в сто десять стран, за которыми наблюдали с 1974 по 2000

гг., на несколько категорий. Определение кластеров проводилось на основе

оценки месячных темпов прироста номинальных валютных курсов, их относительной

волатильности, а также волатильности золотовалютных резервов. Режимы валютного

курса разбили на пять главных категорий: гибкий валютный курс, «грязное»

плавание, ползущая привязка, фиксированный курс и неопределенный курс

[3]. К последней категории были причислены страны, где все переменные

демонстрировали низкую вариацию: Бельгия и Франция (придерживавшиеся горизонтального

коридора по классификации МВФ), Аргентина (валютное правление), Непал

(традиционная фиксация) и ряд стран-членов валютных союзов.

В 2002 г. экономисты Банка Канады Жаннин Бэлью, Роберт

Лафранс и Жан-Франсуа Перрол предложили классифицировать режимы валютного

курса на основе комбинации формальной классификации и наблюдения за фактическими

колебаниями курсов с помощью двухшагового гибридного механистического

правила отбора (two-step hybrid mechanical rule). Правило было применено

к статистической выборке за период с 1973 по 1998 гг., состоящей из шестидесяти

стран.

Вначале определяется состав группы стран, которые относят

себя к фиксированным или плавающим режимам. Затем формальная классификация

подвергается проверке фактическими данными. Для фиксированных курсов номинальная

волатильность (стандартное отклонение) не должна превышать 0.45% в год.

Различия между промежуточным режимом и плаванием определяются

на основе индекса гибкости валютного курса. Индекc рассчитывается как

волатильность номинального курса по отношению к волатильности выборки

в данном году. Страны, чей индекс превышает единицу, причислялись к категории

плавающих курсов, остальные попадали в промежуточную категорию [4].

Современная классификация МВФ

Давление со стороны критиков и появление новых классификаций заставили

МВФ модернизировать свою типологию режимов валютного курса. В январе 1999

года Фонд презентовал новую классификацию. В отличие от предыдущих, она

основывается на наблюдении за фактическим поведением валютных курсов.

Для прикладного использования классификации необходимо изучить динамику

номинальных валютных курсов.

Если в стране существует унифицированный валютный курс,

то во внимание принимается официальный курс денежных властей, а если экономические

агенты действуют в условиях множественности валютных курсов – то рыночный

курс параллельного (черного) валютного рынка. Новая классификация вводит

также дополнительные категории фиксированных курсов, отражающие степень

денежно-кредитной автономии и характер обязательств денежных властей в

отношении валютного курса. Она описана в «Классификации режимов валютного

курса МВФ от 1999 г.». Несмотря на ряд изменений, на практике модернизированную

классификацию пока применять сложно. Отсутствует накопленная база данных

по режимам валютного курса, что крайне затрудняет проведение эмпирического

анализа.

Оценка истории развития режимов валютного курса с позиции

обновленной классификации МВФ дает неожиданные результаты. Как оказалось,

множественные валютные курсы и черные валютные рынки до сих пор широко

распространены. В послевоенный период двойные валютные курсы существовали

почти во всех промышленно развитых странах, не говоря уже о незаконных

параллельных рынках валюты.

Например, в 1950 г. 45% всех стран мира официально установили

двойные валютные курсы. Практика множественности курсов продержалась вплоть

до 1990-х гг. В Великобритании они просуществовали до 1970-х гг., в Италии

– до 1980-х гг., а в Бельгии и Люксембурге – аж до 1990-х гг., когда начался

процесс перехода на евро. Среди стран с развивающимися рынками доля государств

с двойным курсом снизилась с 32% в 1980-х гг. до 20% в 1990-х годах. Если

принять во внимание широкое распространение параллельных валютных рынков,

то выясняется, что в период Бреттон-Вудской системы плавающие курсы не

были так уж редки. Режимы валютного курса около 45% стран в 1970-х гг.

можно, скорее, охарактеризовать не как фиксацию, а как управляемое или

даже независимое плавание.

Часть внешнеэкономических сделок проводилась на основе

официального фиксированного курса. Однако для остальных операций ориентиром

служил валютный курс черного рынка, который постепенно снижался. В 1980-

1990-х гг. тенденция изменилась: под вывеской формального плавания денежные

власти удерживали курс в узком диапазоне колебаний, нередко даже в более

узком, чем в период Бреттон-Вудской системы.

Наибольшей популярностью в мире в 1970-2001 гг. пользовались

режимы ползущей привязки и узкого наклонного коридора. Последнее десятилетие

XX века ползущей привязки придерживалось 36%, а наклонного коридора –

42% стран. Режимы валютного курса значительной части стран (12.5%) вообще

трудно классифицировать. Условно их режимы можно обозначить как «свободное

падение» – инфляция превышала 40% в год, и денежные власти отказывались

от каких-либо обязательств по отношению к валютному курсу. В 1990-х годах

свободное падение наблюдалось в 41% стран с переходной экономикой, включая

Россию.

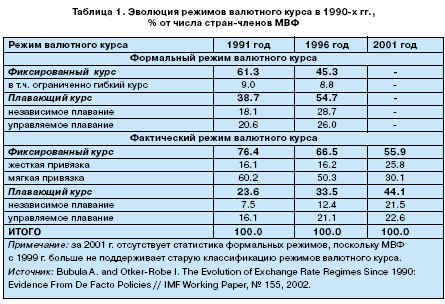

В таблице 1 приведена статистика режимов валютного

курса в последнем десятилетии XX века. Хотя общепринято, что мы живем

в эпоху плавающих курсов, данные о фактической политике валютного курса

опровергают этот тезис.

Несмотря на постепенное снижение числа стран, придерживающихся

фиксированных курсов, они остаются преобладающим режимом во всем мире

(56% стран). Причем приверженцы фиксации постепенно отходят от мягкой

формы привязки к жесткой. Плавный, но устойчивый рост числа стран, предпочитающих

жесткую привязку и независимое плавание, говорит о том, что мир постепенно

смещается к двум полюсам режимов валютного курса. Доля промежуточного

режима в течение 1990-х гг. снизилась до 30%, в то время как доля жесткой

привязки возросла на 10%, а независимого плавания – на 20% стран. Среди

категорий промежуточного режима наибольшей популярностью пользуются

наклонный коридор и жестко управляемое плавание.

Поляризация режимов валютного курса, по всей видимости,

отражает проблему «несовместимой троицы», когда страна может одновременно

достичь только две цели из трех: стабильность валютного курса, свободная

мобильность международного капитала и независимость денежно-кредитной

политики.

Растущая интеграция международных финансовых рынков

заставляет денежные власти сделать выбор между стабильным валютным курсом

и денежно-кредитной независимостью. Промежуточный режим остается предпочтительным

лишь для тех стран, которые еще не открыли иностранным инвесторам свои

рынки капиталов.

Сергей Моисеев

|