Блажен, кто верует. Это выражение вспоминается, когда

речь заходит об инвесторах и трейдерах, настойчиво пытающихся создавать

торговые системы. Их усилия часто оказываются напрасными оттого, что неверно

определяется задача, и некорректно формулируются критерии отбора правил.

Мировой стандарт оценки рисков позволяет применять известные модели в

управлении капиталом на финансовых рынках с целью максимизации доходов.

По сути, усилия трейдеров и аналитиков при конструировании

торговых систем направлены на создание комплекса технических показателей,

снабжающих информацией о возможности совершения сделки. Несмотря на

обилие всевозможных индикаторов, в реальности мы почти всегда имеем

дело с некими средними или их компиляцией, которые, как предполагается,

позволяют лучше анализировать поведение цен.

Пожалуй, лучший из всех возможных вариантов - обратиться

к индикаторам, обеспечивающим возможность отслеживать процессы схождения

и расхождения. Подумайте сами, если цена растет или падает, и мы это

можем увидеть и без индикатора, то зачем нам вообще к нему обращаться

за советом, повышается ли цена или она снижается?

Общеизвестно, что колоссальные усилия, потраченные

на поиск эффективных решений в инвестиционной индустрии, не обеспечивают

необходимой отдачи на вложенный труд и потраченное время. В связи с

этим возникает вопрос: а имеет ли смысл вообще заниматься этой проблемой,

если выясняется, что ее решение может носить только временный характер?

Ведь в этом случае выясняется простая истина: любой инвестор, самостоятельно

создавший или купивший на стороне торговую систему, заранее должен понимать

ее обреченность. Фактически у него есть только два варианта: он успеет

сделать какие-то деньги, прежде чем система разрушит его счет, либо

она уничтожит инвестиционный капитал, прежде чем позволит сделать деньги.

К сожалению, без системы принятия решений на финансовых рынках обойтись

невозможно. Хотя бы потому, что только конкретный набор правил поможет

определить, когда, почему и в какой момент следует входить в рынок,

выходить из него, а где следует установить защитный стоп-ордер, предназначенный

для ограничения риска торговой позиции. Отсюда естественный вопрос:

каким критерием следует руководствоваться при определении уровня для

постановки защитного стоп-ордера?

Поиск критерия

Концепция определения меры риска по критерию допустимых потерь, получившая

название VaR (Value-at-Risk), - позволяет решать данную задачу почти

в автоматическом режиме. Это обусловлено тем, что VaR есть максимальная

величина потерь для указанного временного горизонта и размера позиции

в конкретном финансовом инструменте [1].

Величина риска по данной методологии вычисляется, исходя

из принципа определения максимально возможного отклонения цен при указанном

уровне вероятности, который принято называть доверительным уровнем.

Именно это позволяет определить ценовые зоны, которые с известной нам

вероятностью не будут достигнуты рынком.

Так, если 95% VaR валютного спот-рынка евро/доллар

для позиции $100 тыс. при 5-дневном горизонте составляет 1878.80 (=1.645х0.0051х100000хv5,

- где 0.0051 - дневная волатильность, 100000 - размер позиции, 5 - горизонт,

число дней), то это означает: с 95%-ной вероятностью позиция стоимостью

$100 тыс. не претерпит изменения более чем на $1878.80. По-другому это

можно трактовать так: в течение трех дней 95% всех цен будет рассеяно

вокруг точки отсчета таким образом, что отклонение не обеспечит изменения

в стоимости позиции более чем на $1878.80. Естественно, остается 5%-ная

вероятность события, которое обеспечит превышение указанной величины.

Идентичным образом можно охарактеризовать любой другой доверительный

уровень, для которого производится расчет VaR. У нас появляется возможность

оценить точными цифрами величину возможных потерь при любом заведомо

определяемом уровне вероятности. Для этого нам достаточно изменить коэффициент

в формуле расчета VaR. Например, желая выяснить 99%-ную вероятность,

вместо 1.645... следует использовать 2.3264... (часто их округляют до

1.65 и 2.33). Естественный вопрос: откуда берутся эти цифры, и какое

число нам следует использовать, если мы вдруг пожелаем узнать 98-, 97-

или 65-про-центные вероятности?

Автор любой книги, затрагивающей данную тему, считает

своим долгом привести таблицы, позволяющие выяснить необходимое значение.

Но это мало подходит для современного трейдера, которому требуется быстрая

оценка ситуации, а не рысканье по книгам. Кроме того, в его распоряжении

находятся достаточно мощные компьютеры, поэтому перспектива рысканья

по книгам выглядит просто смешной. К счастью, используемый в формуле

VaR коэффициент является аргументом кумулятивной функции нормального

распределения, поэтому выяснить его значение можно значительно проще

- достаточно обратиться к возможностям электронных таблиц. Так, в Excel

есть функция, позволяющая извлекать аргумент, зная значение доверительного

уровня, или - вероятность, которая записывается как NORMSINV (probability).

Имея теперь возможность полностью автоматизировать

процесс выяснения меры риска для любой указываемой вероятности, определим

формулу, позволяющую вычислить величину защитного стоп-ордера. В контексте

поставленной задачи она будет следующей:

Величина стоп-лосса = (F(вероятность) x Волатильность

х Размер позиции х vГоризонт - Операционные издержки на позицию) / Объем

позиции.

Использование полученной формулы может позволить квалифицированно

отслеживать рыночный риск. Но наиболее важное обстоятельство состоит

в том, что она основана на общепринятой методике оценки рисков, сегодня

превратившейся практически в индустриальный стандарт.

Тест на пригодность

Попытка применения данной формулы на конкретных активах показывает:

в ряде случаев мы получаем защитный стоп-ордер, способный отпугнуть

своим размером.

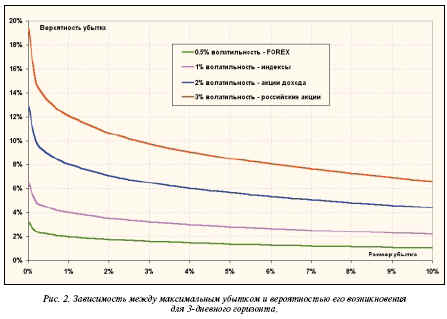

Например, 3-дневный стоп-ордер, который на 95% не будет

задет случайными рыночными колебаниями, для рынка евро/доллар будет

находиться на удалении 135 пунктов, а по акции, чья дневная волатильность

составляет 3%, модель предложит стоп-лосс на расстоянии не менее 8%

от текущей цены. Характер обоюдной зависимости величины убытка и вероятности

его возникновения практически неизменен для любого рынка. Разница заключается

в размере убытка, который зависит от волатильности данного инструмента

(рис. 2).

Разумеется, такие величины не выглядят разумными, если

только у нас нет соответствующего покрытия в виде прибыли, возвращающейся

к нам в результате использования риска. Но, основываясь на эмпирических

наблюдениях, можно сказать, что в реальности трейдеры готовы принять

на себя значительно больший риск, чем принято оценивать данной моделью.

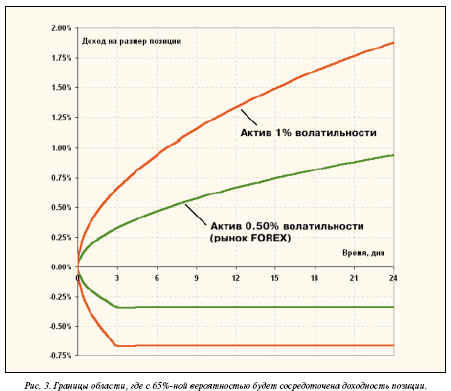

Скажем, если предположить, что мы готовы только в 35% случаев получить

убыток (а надо заметить, это предложение придется по вкусу достаточно

большому числу трейдеров), то окажется, что модель говорит нам о совершенно

другой величине максимального риска. Например, 3-дневный 65% VaR 100-тысячной

позиции по евро/доллар окажется теперь равным $334, и стоп-лосс предлагается

при этом не более 25 пунктов. К аналогичным выводам можно прийти, обратившись

к любому другому активу, что хорошо демонстрирует таблица 1.

Если посмотреть на рынок как на случайный стохастический

процесс (аналитики от науки обязательно скажут "винеровский процесс"),

мы могли бы заметить, что наши шансы получить убыток все равно выше

35%. Если изменение цены не принесло нам прибыли, а привело к убытку,

который меньше, чем создает защитный стоп-ордер, то в этот момент времени

мы имеем равновероятностный исход для любого направления рынка. Но мы

рассматриваем ситуацию не с позиций статистики, а с точки зрения трейдера,

старающегося действовать направленно, и предполагаем наличие у него

как минимум нескольких правил, обеспечивающих правильное вхождение в

тренд и получение максимально возможной (или заранее заданной) прибыли.

И это кардинально меняет ситуацию. Предположим, торговая система создает

сигналы на открытие и закрытие длинных и коротких позиций. Управление

риском осуществляется следующим образом.

1. Первоначально защитный стоп-ордер определяется по

3-дневному 65% VaR.

2. По истечении 3 дней при благоприятном исходе (возникновение прибыли)

начинает работать процедура "следящего" стоп-ордера, исключающего

потери.

3. Если по истечении 3 дней позиция создает убыток, но при этом стоп-ордер

не затронут и нет сигнала на закрытие позиции, то она рассматривается

как новая позиция, и выставляется новый защитный стоп-ордер по 3-дневному

65% VaR. Это обеспечит постоянное нахождение в рынке, одновременно охраняя

от убытков, превышающих указанный трейдером предел.

Очевидно, вероятность выигрыша при такой стратегии

поведения будет зависеть от характера вероятностного распределения двух

независимых систем. Первая представляет собой набор правил, создающих

торговые сигналы, а вторая - это описанная выше система управления рисками,

за исключением "следящего" стоп-ордера. По большому счету,

это уже третья система, но мы пока не будем принимать ее во внимание.

Оценить вероятность получения дохода, а также вероятностные величины

прибыли и потерь теперь можно, пользуясь моделью VaR для нескольких

активов. Если используемые торговые системы будут отличаться высокой

скоррелированностью, то следует ожидать потери не выше 35%, тогда как

выигрыши будут наблюдаться в остальных случаях (65%). Соответственно,

снижение корреляции будет вести к ухудшению этого соотношения. При нулевой

корреляции распределение доходности позиции будет иметь вид, представленный

на рисунке 3 (без учета левериджа).

Ключ к высокой доходности

Теперь зададимся вопросом, а какова может быть производительность системы?

Итак, у нас есть все основания извлечь прибыль, величина которой находится

в степенной зависимости от времени, что вытекает из модели расчета VaR.

Поскольку при создании описанной выше торговой системы мы полагаем,

что будем находиться в позиции дольше 3 дней (такой срок у нас отпущен

на проверку истинности торгового сигнала), то для оценки величины доходности

имеет смысл использовать другой временной горизонт. Очевидно, он напрямую

зависит от времени удержания позиции, создающей доход, поэтому определим

его как "горизонт дохода". Соответственно, временной горизонт,

используемый для определения стоп-лосса, назовем "горизонт потерь".

Учитывая все высказанные соображения, мы можем определить

величину дохода позиции, выразив ее в виде спрэда между VaR-ами разных

временных горизонтов (для процентного варианта):

Спрэд дохода (%) = F(вероятность) x Волатильность х

(vГори-зонт дохода - vГоризонт потерь).

Опираясь на эту формулу, можно оценить годовую доходность.

Для этого необходимо учесть влияние издержек и оборота. Если число торговых

дней равно 252, формулировка чистой доходности будет иметь следующий

вид (процентный вариант):

Чистая доходность (%) = 252 х (Спрэд дохода (%) - Издержки

(%))/(Вероятность дохода х vГори-зонт дохода + Вероятность потерь х

vГоризонт потерь).

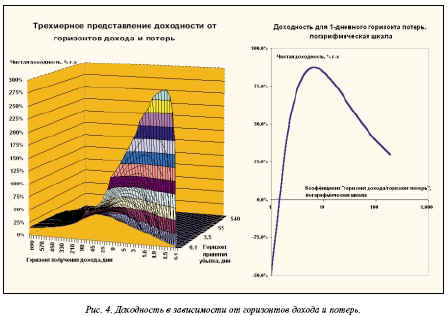

Исследование поведения данной функции приводит к довольно

любопытным результатам. Во-первых, при сокращении горизонта потерь наблюдается

рост доходности. Во-вторых, у нее существует точка максимизации при

фиксированных параметрах вероятности (которую трейдер назначает самостоятельно).

При этом с ростом коэффициента "горизонт дохода/горизонт

потерь" вначале наблюдается увеличение доходности, которая по достижении

максимума начинает планомерно снижаться. Решение в частных производных

позволяет получить формулу, сразу вычисляющую коэффициент, при котором

наблюдается наибольшая доходность. Привести ее здесь невозможно из-за

чрезмерной длины, но владеющие основами дифференциального анализа без

труда смогут получить ее сами.

Рисунок 4 дает визуальное представление о характере

поведения доходности в зависимости от горизонтов дохода и потерь. В

целом же, при неизменности прочих переменных, рост коэффициента "горизонт

дохода/горизонт потерь" происходит, когда снижаются волатильность

и горизонт потерь, а также при повышении вероятности потерь (снижение

доверительного уровня) и увеличении операционных издержек.

Выявленные закономерности крайне важны для практического

применения. Из всех переменных, оказывающих влияние на результирующую

доходность, только временной горизонт потерь и до-пускаемый уровень

вероятности убытков напрямую зависят от инвестора. Все прочие параметры

практически неизменны для данного рынка и существующих условий торговли.

Таким образом, максимально возможную доходность можно

получить только при определенном инвестиционном горизонте, который тесно

увязан с горизонтом потерь. Как показали исследования, коэффициент не

отличается устойчивостью: он различен на одном и том же рынке для разных

значений горизонта потерь из-за влияния издержек.

В таблице 2 расчеты сделаны для 65%-ного доверительного

уровня (35% вероятности получения убытка).

Границы горизонта дохода (последняя колонка) определялись

по критерию отклонения уровня годовой доходности от максимального значения

в пределах 10%. Следует обратить внимание: при сжатии горизонта потерь

до 1 часа модель требует существенно удлинить горизонт дохода, оказывающийся

более 1 торгового дня и для валютного, и для фондового рынков. Разброс

показателей коэффициента и горизонта дохода для рынка FOREX является

следствием неоднозначности определения числа торговых часов, которые

следует принимать во внимание по причине существенных колебаний объема

торговли и ликвидности.

Не забывай повышать результативность!

Итак, полученные результаты свидетельствуют об одном: максимизация годовой

доходности возможна только при сохранении определенной пропорции между

горизонтом потерь и горизонтом дохода. Поскольку в анализе мы имеем

дело с коэффициентом, то вводные условия могут исходить не только от

горизонта потерь, но и от горизонта дохода. Это крайне важно, поскольку

значительно уверенней инвесторы и трейдеры мо-гут определить время нахождения

в позиции, т.е. инвестиционный горизонт (дохода, как мы определили выше),

чем горизонт потерь (время действия первоначально выставляемого защитного

стоп-ордера).

Например, если трейдер на рынке акций предполагает

работать при 65%-ном доверительном уровне (35% потерь), находясь в торговой

позиции не более 3 дней, то его горизонт потерь должен укладываться

в 2.5 часа (если торговая активность длится 7 часов). То есть если правила

входа в рынок предполагают использование часовых графиков, то стоп-лосс

должен действовать не долее 3 часов. Если бы трейдер пожелал работать

при 95%-ном доверительном уровне (принимать больший риск), то временной

горизонт потерь не должен превысить 4 часов. При этом ожидаемая (естественно,

теоретическая) доходность должна возрасти почти в три раза.

На получасовых графиках пери-од, отведенный для получения

уверенности, растягивается соответственно максимум до 6 баров. По истечении

этого времени либо стратегия должна создать прибыль, либо придется принимать

решение, оставаться ли в позиции далее. Обратите внимание, правила управления

рисками (см. выше) предполагают в этом месте пересмотреть уровень защитного

стоп-ордера, если торговая система не дала противоположных сигналов.

Наконец, в данной модели мы обнаруживаем достаточно ясные инвестиционные

границы, расширение которых не способствует росту прибыльности операций

на финансовых рынках.

Тест, снимающий все вопросы

Осталось рассмотреть результаты применения изложенной концепции управления

риском, пользуясь моделью VaR.

Для теста была выбрана типичная трендовая торговая

система (такие системы не слишком эффективны, в отличие от специально

созданных с целью действительного заработка денег). Тем не менее она

реально применяется одним из российских банков, чтобы управлять активами

клиентов, причем успешно. Соответственно, она имеет подробную историю

совершенных сделок на большую историческую глубину и позволяет провести

объективное исследование.

В целях корректности не изменялся ни один торговый

сигнал, включая и механизм закрытия убыточных сделок через стоп-лосс.

Единственное, что было сделано, - добавлен механизм автоматического

выставления защитных стоп-ордеров, рассчитываемых для 65%-ного доверительного

уровня и 1-дневного горизонта. Выбор такого горизонта был обусловлен

среднесрочным характером торговой системы, предполагающей удержание

позиций в течение 2-3 дней. При не-благоприятном движении цен предполагалось

использование того стоп-ордера, который оказывался первым на пути рынка.

В результате подобного соединения правил оказалось, что модифицированная

стратегия существенно обогнала типичную торговую систему. Тест проводился

на рынке акций РАО "ЕЭС России" и охватил период почти в три

года, точнее - 1031 день. Ре-инвестирование не предусматривалось, а

первоначальный капитал составлял 10 тысяч рублей, включая резервы на

покрытие возможных убытков. За исследованный интервал времени величина

стоп-ордеров, определяемых по 65% VaR, претерпевала колебания от 0.24%

до 3.3% от стоимости акции.

Основные итоги

Основные итоги представлены в таблице 3, из которой видно, что при неизменности

основных показателей, определяющих выигрыши, наблюдается существенный

прирост годовой доходности, поскольку позитивно изменяются показатели,

характеризующие потери. Обратите внимание, рост эффективности стратегии

обеспечил именно фактор риск-менеджмента, что хорошо демонстрируется

снижением максимального "проседания" (drawdown) и зафиксированных

потерь в одной сделке, а также резким падением совокупного объема убытка.

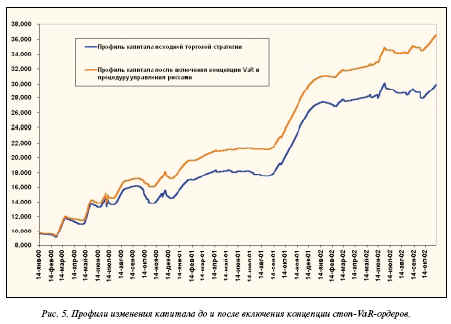

В целом риск первоначальной торговой стратегии снизился

не менее чем в два раза при одновременном росте отдачи на капитал. В

завершение осталось представить иллюстрацию изменения капитала для разных

вариантов: исходной торговой системы и той, которая включает в себя

принцип стоп-VaR-ордеров (рис. 5).

Таким образом, предложенная модель управления риском,

определяющая размер защитного стоп-ордера с помощью концепции VaR, представляется

достаточно перспективной. Наиболее важно то, что рассмотренный алгоритм

базируется на общепринятых стандартах и методах оценки рыночных рисков.

А поскольку модель VaR повсеместно применяется в рабочей практике финансовых

институтов, занимающих лидирующие позиции в индустрии, то, несмотря

на существующие и очевидные недостатки, концепция стоп-VaR-ордеров просто

не имеет себе равных. Дополнительный аргумент в пользу изложенной схемы

- это ее совместимость с VaR-методом определения резервов для покрытия

рыночных рисков, используемым сейчас мировым цивилизованным банковским

сообществом. Конечно, остается открытым вопрос о том, насколько квалифицированно

может быть использована модель, поскольку без понимания основ риск-менеджмента

90% решений на современных чрезмерно волатильных рынках обеспечат убытки,

которые не сумеют исправить никакие, самые изысканные финансовые технологии.

Михаил Чекулаев