Статьи о Форекс

Если использовать дискриминантный анализ

Частный инвестор, располагающий капиталом всего в несколько

сот долларов, имеет возможность торговать многотысячными лотами основных

валют на мини-форексе. Главное – научиться правильно входить в сделку.

Обычно решение основывается на интуиции трейдера или индивидуально разработанной

механической торговой системе. В данной статье предложен метод принятия

решения на основе дискриминантного анализа и приведены расчеты возможной

доходности от таких сделок.

Фондовый рынок – идеальный объект

Одним из постулатов технического анализа является повторяемость

поведения рынка в схожих условиях. Фондовый рынок с его обширными историческими

данными, имеющими численный вид, представляет собой идеальный объект для

статистического анализа и построения торговых систем на основе выявленных

закономерностей.

Попытаемся использовать методы математической статистики,

в частности дискриминантный и кластерный анализ, для выявления типичных

ситуаций на рынке и определения закономерностей поведения цен.

Дискриминантный анализ использует статистические методы

классификации многомерных наблюдений по одной из нескольких категорий

или совокупностей [1-2]. Этот вид анализа используется, когда на основании

некоторых признаков объект может быть причислен к одному из нескольких

заданных заранее классов. Для фондового рынка основой такой классификации

естественно считать поведение цен в течение некоторого промежутка времени.

Применение дискриминантного анализа начинается с подготовки

т. н. обучающих выборок - выделения из прошлых данных (например, дней)

групп с той или иной динамикой цен и отнесение их к различным классам

по некоторому критерию. В дальнейшем эти классы используются для построения

дискриминантной функции, которая помогает классифицировать ранее неизвестные

объекты. Распределение объектов между классами будем проводить на основе

кластерного анализа [подробнее см. 1-2]. Кластерный анализ предназначен

для разбиения множества объектов на заданное число классов на основании

некоторого критерия классификации.

В качестве критерия классификации выберем соотношение

между ценами за некоторый промежуток времени. Выделим некоторый набор

исторических данных и для определенности разобьем их на четыре кластера,

соответствующих сильно бычьему, бычьему, медвежьему и сильно медвежьему

рынкам. Каждый конкретный случай будем относить к соответствующему кластеру

в зависимости от положения максимальной/минимальной цены и цены закрытия

относительно цены открытия за этот промежуток времени. Такой подход задает

простое правило о входе в сделку: продажа для медвежьего и сильно медвежьего

рынка (цена закрытия меньше цены открытия) и покупка - для бычьего и сильно

бычьего (цена закрытия выше цены открытия).

Конкретные расчеты

Для проведения конкретных расчетов используем 6-часо-вые

данные по итогам торгов USD/CHF с 23.00 до 17.00 московского времени следующего

дня. Решение о входе в сделку будем принимать в 11.00 на основе поведения

рынка в предыдущие часы. Закрывать позиции станем по цене открытия в 17.00.

Для подготовки обучающей выборки и построения дискриминантной

функции используем данные для указанного промежутка времени с 21 декабря

2000 г. по 30 сентября 2002 г. (всего 461 случай) и разобьем их на четыре

кластера в соответствии с ранее сделанными пояснениями. В таблице 1 представлены

данные со средними значениями относительной разности цен закрытия и открытия

для четырех вышеупомянутых кластеров и количество дней в каждом из них.

Из таблицы видно, что в рассматриваемый промежуток времени

более 78% случаев соответствуют либо бычьему, либо медвежьему рынку, и

лишь чуть более 20% случаев соответствуют сильному движению в ту или иную

сторону. Этот факт, как и средние значения относительной разности цен

закрытия и открытия, можно использовать для повторного входа в рынок (усреднение

позиции) в случае неудачного открытия позиции, а также для расчета уровня

фиксации прибыли (Take Profit) при удачном открытии позиции. Действительно,

если ожидаемая цена закрытия в случае бычьего рынка примерно на 45 пунктов

выше цены открытия рынка в 23.00, то усреднять позицию имеет смысл не

ранее чем через 70 пунктов, а Take Profit ставить выше на 50 пунктов.

Для медвежьего рынка - соответственно 55 и 35 пунктов. Более точные значения

возможных максимальных/минимальных цен в указанный промежуток времени

для того или иного кластера могут быть получены методами регрессионного

анализа [1-3].

Построенная дискриминантная функция имеет сложный вид

и определяется поведением цен не только в рассматриваемый промежуток

с 23.00 до 11.00, но и в более ранние моменты времени. Автором использовались

6-часовые данные с результатами торгов за 14 предыдущих дней. В таблице

2 представлены результаты применения построенной дискриминантной функции

к классификации данных, по которым она строилась, т. е. для классификации

"назад".

В таблице последовательно представлены: процент правильно

классифицированных случаев для каждого из кластеров (типов рынка), количество

случаев каждого кластера, которые были отнесены к различным классам

с разбивкой по видам.

Например, доля правильной классификации сильно бычьего

рынка составила 50% (из 40 случаев правильно были классифицированы 20,

к бычьему рынку были отнесены 16 случаев, к медвежьему - 4 и ноль случаев

- к сильно медвежьему рынку). В последней строке представлено количество

случаев, отнесенных дискриминантной функцией к каждому кластеру.

Доля правильной классификации, взвешенная в соответствии

с количеством случаев каждого типа, составила 70.3%. Однако трейдеру

важнее определить общую тенденцию, разница между бычьим и сильно бычьим

рынками его интересует меньше. Так что доля правильной классификации

возрастает до 82.8% для растущего и 83.4% для падающего рынка. В таблице

3 представлены результаты применения построенной дискриминантной функции

для классификации поведения рынка USD/CHF с 1 октября 2002 г. по 27

февраля 2003 г. на данных, которые не участвовали в построении функции,

т. е. для классификации "вперед".

В таблице объединены сильно бычий и бычий рынки, сильно

медвежий с медвежьим, поскольку в первом случае рынок рос, и надо покупать,

а во втором - падал, надо продавать. Рынок был правильно классифицирован

как бычий в 85.5%, как медвежий - в 62.2% случаев. Общая доля правильно

классифицированных случаев составила 75.7%.

Надо отметить, что за рассматриваемый промежуток времени

рынок чаще рос (57.9% всех случаев), чем падал (42.1%). Среднее значение

разности между ценой открытия в 17.00 и ценой открытия в 23.00 составило

41 пункт на бычьем рынке и 49 пунктов - на медвежьем. Как легко увидеть,

результаты классификации "вперед" лишь немногим хуже, чем

результаты классификации "назад".

Финансовые результаты

Для расчета возможной прибыли от использования команд,

подаваемых дискриминантной функцией, надо учитывать, что рост или падение

рынка определялись в 11.00 относительно цены открытия рынка в 23.00

предыдущего дня. Поэтому покупка оправдана только по цене не большей,

а продажа не меньшей, чем цена, зафиксированная на рынке в 23.00. Обычно

рынок между указанными часами ведет себя достаточно спокойно: американские

банки уже закрыты, а европейские еще не открыты.

После 11.00 мск на рынок, наряду с японскими банками,

выходят европейские. В ходе колебаний цены достаточно часто повторяются

значения, зафиксированные в ночное время. Это позволяет в большинстве

случаев реализовать предлагаемую тактику. В таблице 4 представлены некоторые

статистические результаты применения тактики, основанной на использовании

дискриминантной функции, с 1 октября 2002 г. по 27 февраля 2003 года.

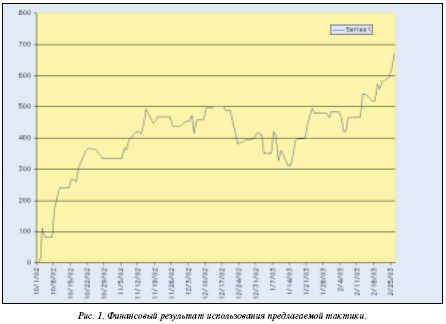

На рисунке 1 нарастающим итогом приведены возможные

финансовые результаты от торговли по предлагаемой методике. На оси ординат

представлен выигрыш в пунктах. Четко выделяются три участка: рост выигрыша

в начале и конце периода и потери в середине. По мнению автора, потери

вызваны новостями (в частности, данными о возможной войне против Ирака),

которые резко изменили настроения инвесторов и уронили доллар против

швейцарского франка. Постановка ордера стоп-лосс на уровнях, рассчитанных

методами регрессионного анализа [3], позволяет существенно уменьшить

возможные потери.

В заключение можно отметить, что, предлагаемая методика

может быть усовершенствована (например, добавлен пятый кластер, соответствующий

боковому тренду) и обобщена для других промежутков времени и рынков.

Шамиль Шехмаметьев

|